风险准备金祭出稳预期人民币贬值空间有限——点评央行外汇风险准备金率上调

摘要

远期售汇业务的外汇风险准备金是811汇改后的新工具,其目的是为了防止贬值预期背景下,银行代客远期购汇的增加给即期市场带来的平盘压力,使得汇率贬值出现反馈效应。在征收20%的风险准备金后,由于银行需要将名义金额的20%存入央行冻结一年,且期间无利息,因此银行一般会通过提高远期售汇报价的形式,将资金冻结带来的机会成本转嫁到企业,这无疑提高了境内企业购汇的成本,对于企业的恐慌性购汇有一定的抑制作用。

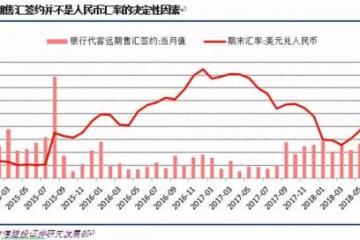

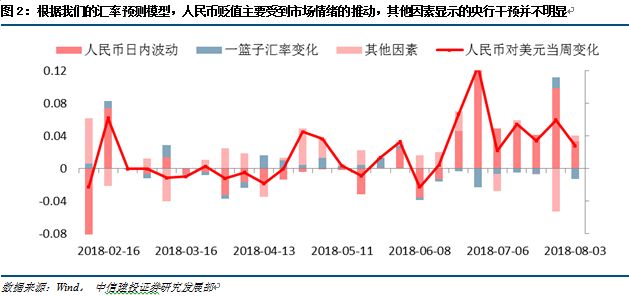

从以往的经验看,尽管风险准备金对于银行代客远期售汇的签约规模有较大影响,但似乎与人民币汇率之间并不存在直接的关系。事实上,影响人民币汇率的因素众多,远期购汇并非决定性的因素。但重要的是,央行此举表明了其维稳人民币汇率的态度。本轮人民币汇率贬值是在对贸易战的担忧不断扩大的背景下发生的,尽管在贬值过程中,央行行长、副行长先后发声,这对人民币汇率带来了短期的支撑,但随后央行对于汇率的调控并不明显,市场上在国内货币趋于宽松的背景下,关于央行默认汇率贬值以对冲贸易战影响的担忧并未解除,因此最近一段时间以来,汇率贬值似乎仍然是阻力最小的方向。而本次风险准备金政策的祭出,无疑表明了央行并不希望人民币汇率失速下跌,这对于稳定市场信心具有重要意义。

在上周五风险准备金政策推出后,人民币汇率在夜盘出现了大幅上涨,但随着市场对于贸易战的担忧进一步扩大,市场预期不断出现反复。但我们认为央行目前工具储备仍然充足:对于中间价的形成,可以重新启用在今年年初被设置为0的逆周期因子;对于离岸市场,可以重新要求境外人民币参加行在境内代理行的存放缴纳存款准备金;此外,央行还可以通过与银行进行美元远期或掉期交易,在不消耗外汇储备的情况下,向市场提供美元流动性;而在极端情况下,央行还有超过3万亿美元的外汇储备,对汇率构成强大的支撑。因此,如果未来人民币贬值预期进一步发酵,央行仍有力量限制人民币的波动。

目前,CFETS人民币有效汇率与人民币对美元汇率均接近前期低点,央行存在维稳汇率的动力。尽管贸易战的冲击带给人民币的贬值压力仍将持续,但是在央行的调节下,人民币汇率破7的概率较低。短期来看,近期美元指数的坚挺也是人民币汇率走弱的原因之一。但只要全球经济保持温和的态势,欧洲退出宽松是确定的方向,那么强美元周期恐将接近尾声。因此,从中长期看,只要中国经济不出现系统性的风险,我们仍然认为人民币贬值的空间有限。

正文

8月3日中国人民银行发布公告,决定自2018年8月6日起,将远期售汇业务的外汇风险准备金率从0调整为20%。在此消息公布后,人民币汇率一度大幅上涨,但此后又出现了快速回落。

一

准备金上调 抑制恐慌性购汇

远期售汇业务的外汇风险准备金是811汇改后的新工具。在811汇改人民币出现了大幅贬值后,大量企业通过外汇远期合约锁定外汇成本。但是由于商业银行受到了结售汇综合头寸管理,代客远期购汇的增加一般需要其在即期市场上购买美元平盘,这会给即期汇率带来进一步的贬值压力。而即期市场上贬值压力的累积,又会导致更多企业通过远期合约对冲汇率风险,因为按照央行的说法,其中存在反馈效应。

而在央行要求对远期售汇业务加征风险准备金后,银行需要将合约名义金额20%的美元存入央行冻结一年,且期间无利息。在这样的背景下,一般银行会通过提高远期售汇报价的形式,将资金冻结带来的机会成本转嫁到企业。假设银行间市场美元兑人民币一年期远期价格为6.8,银行一年期美元的拆借成本为2.5%,在不考虑其他因素的背景下,那么企业获得远期价格水平可能为6.8+6.8*20%*2.5%=6.834。远期购汇价格的提高无疑提高了境内企业购汇的成本,对于企业的恐慌性购汇有一定的抑制作用。

二

此举更多传递央行维稳汇率的信号

央行将外汇风险准备金作为逆周期调节的重要工具,在811汇改后贬值压力较大时推出,而在2017年人民币出现了一轮快速升值后,央行又将风险准备金率降至0%。而上周再度上调准备金率,也是出于调控贬值风险的考虑。但从以往的经验看,尽管风险准备金对于银行代客远期售汇的签约规模有较大影响,但似乎与人民币汇率之间并不存在直接的关系。事实上,影响人民币汇率的因素众多,远期购汇并非决定性的因素。

但重要的是,央行此举表明了其维稳人民币汇率的态度。在我国外汇市场上,央行无疑占据主导地位,市场预期建立在与央行的博弈之上。其他参与主体是相对有限的,除了银行自营外,代客部分更多地是有实需背景的贸易商,单纯的外汇投资者几乎是被拒之门外的。这一方面减少了人民币汇率的短期波动,但也导致了人民币汇率预期的形成是偏滞后的,而且汇率预期一旦形成,改变就相对困难。本轮人民币汇率贬值是在对贸易战的担忧不断扩大的背景下发生的,尽管在贬值过程中,央行行长、副行长先后发声,表示要保持人民币汇率在合理均衡水平上的基本稳定,这一态度对人民币汇率带来了短期的支撑,但是随后不论是中间价的形成,还是从人民币在日内市场的波动中,央行对于汇率的调控并不明显,市场上在国内货币趋于宽松的背景下,关于央行默认汇率贬值以对冲贸易战影响的担忧并未解除,因此最近一段时间以来,汇率贬值似乎仍然是阻力最小的方向。而本次风险准备金政策的祭出,无疑表明了央行并不希望人民币汇率失速下跌,这对于稳定市场信心具有重要意义。

三

央行工具箱仍有储备 继续贬值空间有限

在上周五风险准备金政策推出后,人民币汇率在夜盘出现了大幅上涨,但随着市场对于贸易战的担忧进一步扩大,市场预期不断出现反复。但我们认为央行目前工具储备仍然充足:对于中间价的形成,可以重新启用在今年年初被设置为0的逆周期因子;对于离岸市场,可以重新要求境外人民币参加行在境内代理行的存放缴纳存款准备金;此外,央行还可以通过与银行进行美元远期或掉期交易,在不消耗外汇储备的情况下,向市场提供美元流动性;而在极端情况下,央行还有超过3万亿美元的外汇储备,对汇率构成强大的支撑。因此,如果未来人民币贬值预期进一步发酵,央行仍有力量限制人民币的波动。

在经历了近一个半月的下跌后,8月3日人民币对美元即期汇率收盘价相较于6月15日已经贬值了近7%,目前6.85的水平已接近2016年末创下的1:6.95的低位。CFETS人民币有效汇率指数降至92.4,同样接近2017年5月创下的汇改以来低位,在前期美元升值期间人民币相对一篮子汇率的涨幅已经全部回吐。如果人民币进一步贬值,突破前期低点,无疑会带来贬值预期的进一步发酵。因此,不论从有效汇率的角度,还是从对美元汇率的角度看,央行都存在继续维稳汇率的动力。尽管贸易战的冲击带给人民币的贬值压力仍将持续,但是在央行的调节下,人民币汇率破7的概率较低。

近期美元指数的坚挺也是人民币汇率走弱的原因之一。从短期来看,美国经济强劲回升,欧洲经济动能回落,美欧利差扩大使得美元保持强势。但从长期看,全球经济已经处于后周期时代,在接近充分就业的背景下,美国经济继续上行的空间有限。只要全球经济保持温和的态势,欧洲退出宽松是确定的方向,那么强美元周期恐将接近尾声。因此,从中长期看,只要中国经济不出现系统性的风险,我们仍然认为人民币贬值的空间有限。

黄文涛

010-85130608

李一爽

010-85130285

执业证书编号:S1440516110001

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。